3月21日晚间,中国海洋石油有限公司(证券代码:600938.SH,证券简称:中国海油)发布2023年年度业绩。报告期内,公司实现归属于上市公司股东的净利润1238.43亿元,盈利水平保持高位。

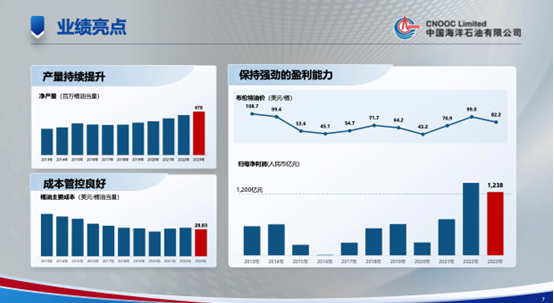

2023年,由于地缘政治的不确定性、石油生产国减产等宏观因素,国际油价呈现波动态势,对油企盈利造成影响。从全年油价看,布伦特原油期货均价为82.17美元/桶,较2022年下跌约17%。在此背景下,中国海油扎实推进高质量发展,一方面加强增储上产力度,油气产量再创新高;另一方面,公司深化提质增效,巩固成本优势,实现了卓越的盈利表现,归母净利润同比变化12.6%,好于国际油价波动。

中国海油董事长汪东进先生表示:“2023年,中国海油锚定目标、笃行实干,储量产量再创历史新高,圆满完成全年各项生产任务。展望未来,中国海油将加快塑造高质量发展新动能新优势,不断提升能源供给能力、科技创新能力和价值创造能力,奋力谱写创建世界一流能源公司新篇章。”

油气储量产量再攀新高,高成长性延续

国际油价宽幅震荡之际,以国内油气增产保供的确定性应对外部环境不确定性、稳油增气守住能源安全底线变得尤为关键。近年来,中国海油油气增储增产明显,已连续五年刷新历史纪录。2019—2023年净产量复合增长率达7.6%,增速居于行业领先地位。

2023年,中国海油实现油气净产量678百万桶油当量,同比增长8.7%,主要得益于在产油田产量不断提升。

中国海油在勘探开发上取得的良好成绩将为公司中长期可持续发展提供有力支撑。2023年,公司共获得9个新发现,成功评价22个含油气构造,净证实储量达67.84亿桶油当量,储量替代率达180%,储量寿命连续7年保持在10年以上。在国内,成功评价渤中26—6、开平南和秦皇岛27—3等亿吨级大油田,并探获首个深煤层千亿方大气田。在海外,圭亚那项目再获亿吨级油田。

此外,公司坚持勘探开发一体化,加快储产转换步伐,全年完成资本支出1296亿元,多个重点项目于年内成功投产,超过40个项目处于建设当中。公司正通过强化钻完井精益化管理、推广工程标准化应用等方式加快产能建设,助力增储上产目标的实现。

根据年初发布的经营展望,2024年公司资本开支预算总额为1250亿—1350亿元,整体稳中有升,将助推增储上产再上新台阶。从未来三年经营目标看,公司2024、2025、2026年净产量目标分别为700百万—720百万桶油当量、780百万—800百万桶油当量和810百万—830百万桶油当量。油气产量将保持强劲增长,公司高成长性凸显。

华鑫证券研报指出,长期来看,OPEC+挺价意愿强烈、降息周期开启,叠加油气需求的持续增长有望支撑油气长期高位运行。在高油价背景下,中国海油作为油气开采白马标的,量价向好的趋势确定,其业绩表现将长期受益。

低成本竞争优势巩固,护航盈利释放

低成本是石油公司的核心竞争力,也是提高盈利水平与应对国际油价波动不确定性的关键所在。凭借高开采效率和高管理经营效率,中国海油持续降本增效,保持业内领先的低成本优势,其盈利能力位居行业翘楚。

2023年,公司桶油主要成本为28.83美元,同比下降5.1%,较油价相似的2018年下降5.1%,核心竞争力不断巩固。得益于净产量大幅上升、成本管控有力,公司全年实现总收入人民币4166.09亿元,归母净利润达人民币1238.43亿元,保持了强劲的盈利能力。

财报显示,2023年中国海油各项经营指标表现优异。近5年来,公司ROE水平保持高位,在2023年油价回落背景下仍取得18.54%,好于行业水平;净利率为29.73%,维持高位水平;资产负债率保持在15.2%,维持健康状态,资产质地优异;同时,公司现金状况良好,自由现金流充裕,达人民币888.7亿元。

展望未来,随着公司数字化转型、智能化管控和绿色化生产的持续推进,智能油田、海上无人平台、岸电技术等逐步推广,中国海油的桶油成本将持续保持竞争优势。这将为公司在全球石油市场中的竞争地位提供坚实支撑,并推动其实现更高的盈利水平。在油价有合理支撑的背景下,公司油气净产量的强劲上涨和成本管控的有效性,将护航公司未来盈利释放。

培育新质生产力 赋能中国海油高质量发展

中国海油要实现高质量发展的新目标,离不开科技创新、绿色转型和数智技术的赋能,这与近期市场广泛关注的“新质生产力”理念高度契合。公司正加快推动高水平科技自立自强,打好关键核心技术攻坚战,确保科研成果有效转化为新质生产力并支撑未来发展。

(图片来源:公司官网)

2023年,公司在科技创新方面取得丰硕成果,围绕油气勘探开发等领域,关键技术核心攻关能力不断增强。中国首套500米级深水国产化水下生产系统稳定产气超亿方。公司积极构建数智化赋能业务新格局,“深海一号”成为世界首个具备远程遥控生产能力的超大型深水平台;流花油田、恩平油田和白云气田启动“台风生产模式”;秦皇岛32—6智能油田核心业务数字化覆盖率达90%;海上平台无人化率稳步上升。

绿色发展方面,中国海油加快油气开发生产全流程节能降耗和全产业链绿色转型,推动新能源与传统能源融合发展,减排二氧化碳约75万吨。全面建成渤海岸电工程,形成全球海上油田交流输电电压最高、规模最大的岸电应用基地,总规模980兆瓦,渤海现有海上设施覆盖率达75%,预计可具备年降碳100万吨能力;继续加大绿电替代力度,全年完成绿电替代5亿千瓦时,折合减碳量约44万吨;中国首个海上二氧化碳封存项目恩平 15—1示范项目正式投用,将累计封存二氧化碳超150万吨。

同时,在低碳转型背景下,中国海油积极探索“海上风光发电+油气产业”等融合发展新模式,积极打造多能互补的综合能源体系。2023年,中国首座“双百”深远海浮式风电平台“海油观澜号”成功投产,年均发电量可达2200万千瓦时,为中国风电开发从浅近海走向深远海奠定坚实基础。

践行央企社会责任,高度重视股东回报

作为国内领先的能源央企公司,中国海油可以说是稳健经营和长期股东回报的典范。公司在保证公司成长的同时,始终重视股东回报。2023年,董事会建议派发每股0.66港元的末期股息(含税)。全年普通股息1.25港元/股(含税),股息支付率达43.6%。

同时,中国海油秉承“经济、环境与社会协调发展”理念,积极探路ESG实践。2023年,中国海油在基础设施建设、社区医疗救助及教育、促进就业、消除贫困、文化融合等方面实施慈善公益项目100余个,总计投入人民币达1.58亿元。

公司在ESG领域上的突出表现获得了社会各界的广泛认可。近年,公司荣获《亚洲企业管治》杂志“亚洲最佳企业社会责任奖”、《财资》杂志ESG企业大奖“金奖”、《财经》杂志长青奖“可持续发展效益奖”等ESG重要奖项;根据Wind ESG评级,公司综合得分高达8.44分,评级为AA级,位列行业领先水平;公司项目成功入选中国上市公司协会组织汇编的《上市公司ESG优秀实践案例》,充分体现了公司在节能减排、绿色发展以及社会责任等方面的积极贡献。

今年以来,国资委、证监会多次“点题”央企市值管理,鼓励上市公司将市值管理纳入考核,体现出对市值管理的高度重视,向市场传递信心、稳定预期,将对央国企的价值重估产生利好影响。华西证券研报指出,此次发声反映出国资委进一步提升中央企业的经营管理能力、进一步提升央企估值的决心,后续市场将继续保持正向趋势,央企估值业绩有望迎“戴维斯双击”。

随着市场对于“央企价值重估”关注度逐渐提升,中国海油的高成长性、高股息率、资产稀缺性也不断被市场所认可,具备良好的投资价值。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。