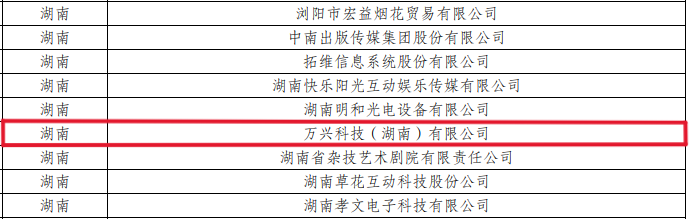

5月27日,中国公募基金行业迎来一场管理费的静默革命。包括天弘品质价值混合(A类024435 C类024436)在内的首批16只新模式浮动管理费率基金,仅耗时7个交易日,就火速开启发售。

监管机构打破常规审批流程背后,折射出其推动公募基金行业回归“受人之托、代客理财”本源的坚定决心,也是权益市场在长期收益优势与政策红利共振下的主动求变。

“此次费率改革并非简单的让利之举,而是旨在重塑管理人与持有人的利益共同体。”天弘基金表示。传统基金“旱涝保收”的管理费收取模式,始终是横亘在基金公司与投资者之间的隐形信任壁垒,通过将管理费与基金业绩深度捆绑,倒逼基金公司回归主动管理本源。

正因如此,首批浮动管理费率基金管理人均主动选择进行全市场均衡投资,并由绩优权益投研老将担纲管理,其中天弘基金派出权益投资部总经理贾腾亲自挂帅。

打破信任壁垒,与投资者共享权益红利

在政策的暖风吹拂下,资本市场正悄然经历着一场变革。自2024年9月24日以来,国家不断出台各类稳定资本市场的重磅政策,市场交易重新回到活跃状态,各类指数表现更为夯实。

以2024年9月24日和2025年5月7日中国人民银行、金融监管总局、证监会联合召开的两次重磅新闻发布会为例,两次发布会分别聚焦“金融支持经济高质量发展”和“一揽子金融政策支持稳市场稳预期”,彰显了国家对维护资本市场稳定的决心。证监会主席吴清更是在2025年5月7日的发布会上明确表示“有条件、有信心、有能力实现中国股市稳定健康发展”。

在政策的有力推动下,即使面临极端的贸易关税风波,近期A股市场整体表现依然坚挺。这背后是市场信心的逐步恢复与投资者对资本市场未来的乐观预期。

与此同时,尽管主动权益基金在过去取得了较为亮眼的历史业绩回报,但投资者普遍存在的追涨杀跌、短期频繁申赎等操作习惯,客观上影响了其充分获取基金投资实际收益的效果。

以万得偏股混合型基金为例,Wind数据显示,截至5月26日,过去20年万得偏股混合型基金指数累计涨幅达862.48%,区间年化收益率达12.35%。

恰逢当下权益市场投资环境企稳,投资者的市场参与热情较高,证监会适时印发《推动公募基金高质量发展行动方案》,明确提出,“引入浮动管理费收入模式,让基金产品的管理费率更多由业绩表现决定,让产品业绩直接反映在基金公司收入中,建立风险共担、收益共享机制”,通过“利益绑定”倒逼基金公司聚焦投研本质,发挥主动权益基金的长期收益优势,打破长久以来投资者对基金公司的隐形信任壁垒。

而包括天弘品质价值混合在内的首批16只挂钩业绩基准的浮动管理费率基金,能够破例快速发行,正是对政策窗口期的精准卡位。

浮动管理费率,架起一座利益共享桥梁

长期以来,传统主动权益基金“旱涝保收”的固定费率模式备受投资者诟病。浮动管理费率机制不仅将基金管理人的收入与投资者收益同频共振,更是行业生态的重构。

以天弘品质价值混合为例,该基金是市场上首批采用“支点阶梯浮动管理费率”的主动权益产品,管理费率与投资者持有时间、持有收益挂钩,在基金管理人与投资者之间架起一座利益共享的桥梁。

具体而言,如果投资者持有单笔基金份额不足一年,管理费为基准档1.2%/年。当投资者持有单笔基金份额满一年后,若赎回该基金份额时年化超额收益率(扣除超额管理费后)达6%以上且收益为正时,收取1.5%/年的升档管理费;若赎回该基金份额时年化收益率(扣除超额管理费后)低于业绩基准3%及以上,则仅收取0.6%/年的降档管理费;其余与业绩基准年化收益偏离不大的情况,均按照1.2%/年收取基准档管理费。

此外,天弘品质价值混合还首次将费率细化至“单客户、单份额”维度,即根据每个投资者、每笔基金份额的持有时间和持有期间的年化收益率进行分档收费,对基金公司的精细化运营能力和主动权益投资管理能力提出了更高要求。

值得一提的是,天弘基金及基金经理团队也积极响应《推动公募基金高质量发展行动方案》中“推动基金公司从重规模向重投资者回报转型”的要求,将对天弘品质价值混合进行1000万元以上的跟投,实现与持有人的利益深度绑定。

全市场主动投资,均衡配置能力是关键

从产品投向和业绩比较基准选用上看,为了让投资者拥有更好的持有体验,避免单行业或赛道巨幅波动导致基金净值波动过大,此次发行的首批16只浮动管理费率产品,无一例外都是全市场选股基金。

于是,“均衡”策略成为各家基金公司的共同选择。

例如,天弘品质价值混合将业绩比较基准设定为:沪深300指数收益率×60%+中证港股通综合指数收益率(经汇率估值调整)×20%+中债综合指数收益率×20%,涵盖了A股、港股和债券投资。如此宽泛的投资范围,侧面要求基金经理具备良好的跨资产的超额收益创造能力。

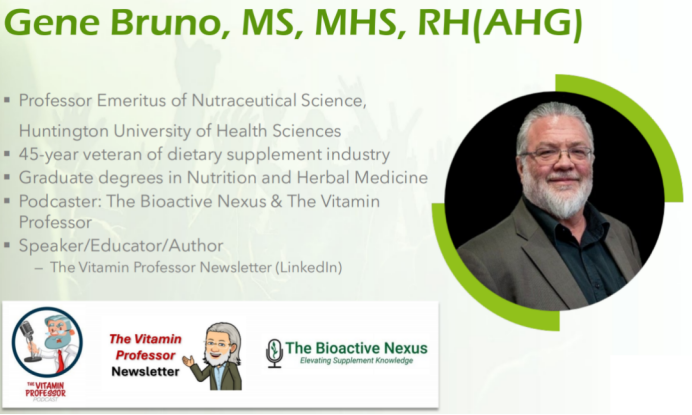

而天弘品质价值混合的拟任基金经理贾腾,正是一位拥有10年证券从业经验、超5年基金管理经验的资深均衡型基金经理,现任天弘基金权益投资部总经理。

贾腾的投资风格以质量价值为导向,擅长构建多元、均衡的投资组合。其投资能力圈广泛,涉及转债、利率及股票等多种资产,对于宏观、金融、周期、互联网、消费、制造等行业也均有深入研究。

他在以现金流为王的深度研究基础上,将传统的深度价值投资进阶到质量价值投资,同时将HI(人类智慧)主观经验与AI量化科技深度融合,形成了一套逻辑自洽的质量价值投资体系。

在具体选股上,贾腾通过精细拆解企业自由现金流,规避估值泡沫陷阱,专注于挖掘现金流折现价值显著高于市价的核心资产。他聚焦于具备良好商业模式、突出竞争优势、进取企业家精神和完善公司治理的高质量标的,在估值安全边际与资产质量间寻求平衡,力争构建“均衡但不平庸”的持仓结构。

凭借优异的跨资产配置能力,由贾腾过往管理的代表作产品,任职期间在不同市场环境下,曾展现出不俗的超额收益获取能力。基金定期报告显示,截至2024年6月30日,贾腾于2019年2月21日至2024年9月19日管理的偏股混合型B基金曾创造出2020-2022年连续3年获得9%以上超额收益的亮眼表现;在2019年2月28日至2024年9月19日管理的二级债基C基金近五年超额收益达60.13%;在2020年12月10日至2024年9月19日管理的港股通指数增强D基金近三年累计超额收益达31.74%。

随着首批浮动管理费率基金的发行,公募基金行业将翻开崭新的一页,迈向更加注重投资者回报的新时代。而对于广大投资者而言,这场投资变革带来的,不仅是产品选择的丰富,更是投资体验的全新升级与对未来财富增长的更多期待。

数据来源:基金定期报告,截至2024.12.31。偏股混合型B基金成立于2011年05月17日,成立以来近5个完整会计年度产品业绩及比较基准为2020年35.88%(21.45%)、2021年15.50%(-2.62%)、2022年-0.45%(-15.64%)、2023年-14.82%(-7.65%)、2024年-1.10%(13.4560);业绩比较基准:沪深300指数收益率*75%+上证国债指数收益率*25%。业绩数据来源于基金定期报告。偏股混合型B基金历任基金经理:姜培正(2011年05月17日~2015年06月05日)、方维(2012年12月31日~2015年07月20日)、倪权生(2015年05月11日~2017年07月19日)、唐桦(2015年07月22日~2019年02月26日)、贾腾(2019年02月21日~2024年09月19日)、胡羿(2024年09月11日至今)。二级债基C基金成立于2018年08月28日,成立以来近5个完整会计年度产品业绩及比较基准为2020年23.87%(5.26%)、2021年31.42%(1.01%)、2022年-5.96%(-4.31%)、2023年-9.22%(-0.96%)、2024年1.65%(7.65%);业绩比较基准:中债总指数(全价)收益率*80%+沪深300指数收益率*20%。业绩数据来源于基金定期报告。二级债基C基金历任基金经理:查晓磊(2018年08月28日~2019年08月30日)、周锦程(2018年08月28日~2022年09月29日)、贾腾(2019年02月28日~2024年09月19日)、陈亚芳(2020年10月29日~2024年07月18日)、赵柳燕(2024年09月09日至今)、刘新正(2024年09月11日至今)。偏股混合型Q基金成立于2017年12月29日,成立以来近5个完整会计年度产品业绩及比较基准为2020年52.32%(27.02%)、2021年-5.50%(-12.75%)、2022年-11.66%(-15.68)、2023年-17.20%(-13.84)、2024年0.18%(11.72%);业绩比较基准:中证内地消费主题指数收益率*50%+恒生指数收益率*50%。业绩数据来源于基金定期报告。偏股混合型Q基金历任基金经理:刘宏达(2017年12月29日~2020年12月15日)、倪权生(2017年12月29日~2019年08月23日)、贾腾(2019年07月31日~2024年09月19日)、刘新正(2021年06月18日~2024年09月11日)、胡羿(2024年09月11日至今)。偏股混合型H基金成立于2019年06月27日,成立以来近5个完整会计年度产品业绩及比较基准为2020年51.06%(-1.97%)、2021年-14.53(-10.37%)、2022年-20.80%(-10.94%)、2023年-15.24%(-10.10%)、2024年13.26%(13.61%);业绩比较基准:恒生指数收益率*75%+人民币银行活期存款利率(税后)*25%。业绩数据来源于基金定期报告。偏股混合型H基金历任基金经理:刘宏达(2019年06月27日~2020年12月15日)、贾腾(2020年12月02日~2024年09月19日)、刘炜(2021年06月02日~2022年09月21日)、刘新正(2024年09月11日至今)。港股通指数增强D基金成立于2019年10月30日,成立以来近5个完整会计年度产品业绩及比较基准为2020年-9.89%(-16.35%)、2021年24.41%(-5.23%)、2022年-8.00%(-20.66%)、2023年-11.08%(-14.20%)、2024年8.28%(11.42%);业绩比较基准:中华交易服务预期高股息指数收益率*95%+银行活期存款利率(税后)*5%。业绩数据来源于基金定期报告。港股通指数增强D基金历任基金经理:查晓磊(2019年10月30日~2022年01月13日)、刘宏达(2019年10月30日~2020年12月15日)、王剑(2019年10月30日~2020年12月07日)、贾腾(2020年12月10日~2024日09月19日)、胡羿(2024年09月11日至今)。偏股混合型E基金成立于2021年04月16日,成立以来近5个完整会计年度产品业绩及比较基准为2022年9.33%(-15.05%)、2023年-16.36%(9.24%)、2024年-3.71%(-14.32%);业绩比较基准:沪深300指数收益率*50%+恒生指数收益率*30%+中债综合指数收益率*20%。业绩数据来源于基金定期报告。偏股混合型E基金历任基金经理:贾腾(2021年04月16日~2024年09月19日)、刘新正(2024年09月11日至今)。本基金的管理费由固定管理费、或有管理费和超额管理费组成,其中或有管理费和超额管理费取决于每笔基金份额的持有期限和持有期间年化收益率水平,因此投资者在认购/申购/转入本基金时无法预先确定该笔基金份额适用的管理费水平。本基金采用浮动管理费的收费模式,不代表基金管理人对基金收益的保证。

风险提示:基金有风险,投资需谨慎。本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何业务的宣传推介材料、投资建议或保证,亦不作为任何法律文件。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。投资者在进行投资前请仔细阅读基金的《基金合同》《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。如基金投资港股通标的股票,还需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。