时光一晃而过,2023年也即将结束。对于投资者来说,是时候进行一番“年终总结复盘”了,以便明年更好地投资布局。

今年A股市场持续波动,整体表现欠佳。但同时,随着风险进一步释放,权益资产已具备较好的投资价值,A股估值处相对低位,投资性价比突出。目前,上证指数PE(TTM)为12.63倍,仍处于近5年23%左右的较低分位水平。(数据来源:WIND,截至2023年11月27日)

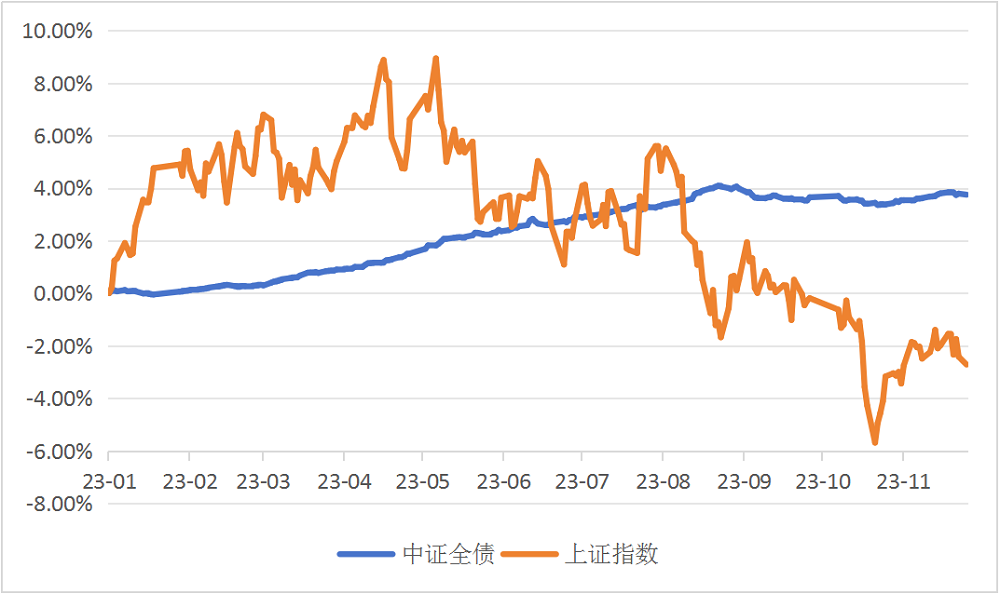

股市震荡,而今年债市在经济弱复苏、货币政策偏宽松的环境下表现相对较好,中证全债指数年内上涨3.83%,股债“跷跷板效应”再次显现。(数据来源:WIND,截至2023年11月27日)

今年以来上证指数、中证全债指数走势

(数据来源:WIND,截至2023年11月27日)

大类资产表现各异,也再一次提醒投资者们做好资产配置的必要性。而“固收+”或许可以作为明年多元配置布局、改善持有收益体验的有力选择。

什么是“固收+”?它并非是指具体的某一类产品,而是一种投资策略。相关产品一般以投资债券为主,辅以投资股票、可转债等品种,一方面通过债券为底,为组合打基础;另一方面通过股票、可转债等更具有投资弹性的资产品种提供进攻,追求组合收益的增厚。也因此,对于多数投资者而言,“固收+”是较理想的资产配置工具。

从过往投资成效看,以二级债基指数为例,近10年上涨73.64%,同期上证指数、中证全债指数涨幅为37.74%、63.81%。(数据来源:WIND,截至2023年11月27日)

二级债基指数近10年走势

(数据来源:WIND,截至2023年11月27日)

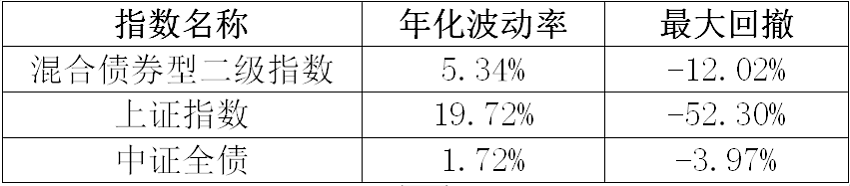

除了长期收益较可观,“固收+”的波动和回撤也相对更小,从上图二级债基指数走势就可以看出,相比上证指数的起起伏伏、大幅波动,这类产品收益波动相对小。

从历史数据看,二级债基指数近10年的年化波动率和最大回撤均小于上证指数。

二级债基指数近10年年化波动率和最大回撤

(数据来源:WIND,截至2023年11月27日)

投资者若有资产配置计划,不妨优选一只“固收+”产品布局,例如华安基金旗下的华安乾煜,该基金是一只二级债基,投资运作上灵活运用杠杆,积极参与债券、股票和转债市场的投资机会。

精细化管理运作,市场适应力强

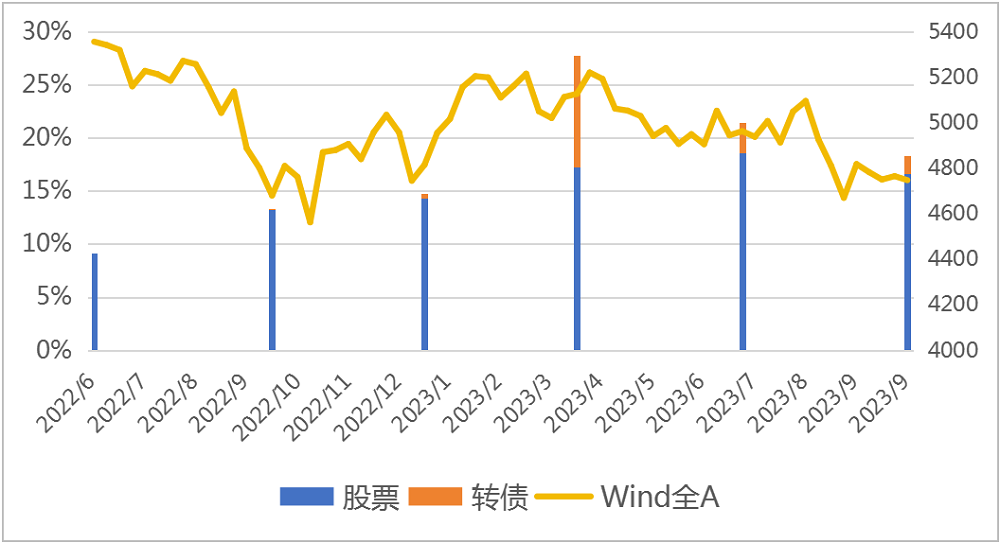

自2022年3月成立以来,华安乾煜运作良好,较好应对了市场的考验。在资产配置层面,该基金根据大类资产比价和宏观趋势判断,灵活调整权益资产仓位,适度逆向操作。

华安乾煜股票和转债仓位变化情况

(数据来源:基金数据来自基金定期报告,指数数据来自WIND,截至2023年9月30日)

例如,今年一季度A股市场表现相对较好,该基金股票仓位和可转债仓位都较2022年底有所提升,为投资组合抓住了市场机遇。

在债券投资方面,华安乾煜也是灵活布局、精耕细作,会根据基本面和资金面定仓位和久期,优选细分券种配置,力求更好把握债券投资机会。

再看股票投资方面,该基金持股风格相对均衡,行业相对分散,个股集中度偏低。这有利于丰富权益部分的收益来源,同时也降低配置单一或个别行业可能带来的业绩波动风险。

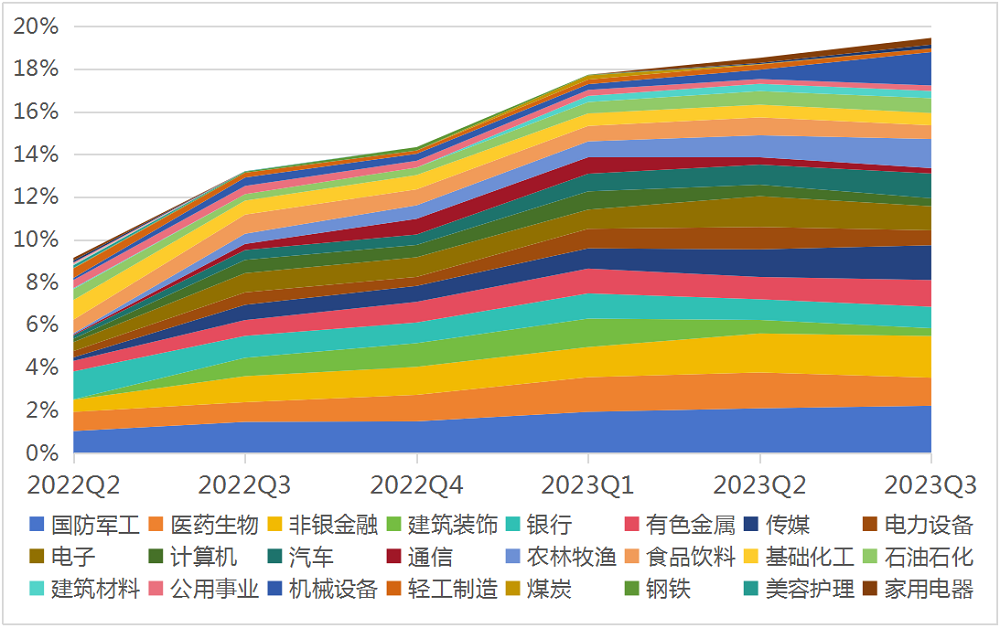

华安乾煜行业配置情况

(数据来源:基金定期报告,截至2023年9月30日)

无论是资产配置层面,还是债券和股票投资层面,华安乾煜都力争做到精细化的管理,投资灵活有度,深挖优质标的,进而能够更好地适应不同市场环境,在行情变化中兼顾捕捉机会和严控风险。

各阶段都有超额,排名同类前1/6

良好的管理运作也在产品业绩上得以体现。华安乾煜A成立以来实现总回报3.68%,同期业绩比较基准收益率-0.25%,超过业绩比较基准3.93%。此外,近6个月、近1年等阶段均实现超额收益。(数据来源:基金定期报告,华安乾煜A近6月、近1年收益率为0.32%、2.90%,同期业绩比较基准收益率为-0.45%、0.67%,截至2023年9月30日)

华安乾煜A成立以来业绩走势

(数据来源:基金定期报告,截至2023年9月30日)

同时,在同类普通债券型基金(二级)(A类)中,该基金近1年收益率排名前1/6(56/388),处于较领先的水平。(数据来源:银河证券,截至2023年10月31日)

三位实力派共同管理,邹维娜团队实力护航

当前市场仍有波动,产品的良好运作自然也离不开专业人士的有力护航。华安乾煜在基金经理配置上较为豪华,由三位基金经理共同管理、分工协作。

其中,“大类资产配置专家”邹维娜负责把握各品种的投资比例和时机。她拥有18年债券市场投研经验、15年证券基金从业年限和9年基金经理任职经验,历经多轮牛熊市场的考验。

投资中,邹维娜拥有独特的自上而下的宏观视角,以中长期投资作为资产配置的出发点,擅长多策略轮动操作,择时能力强。同时,她也善于比较各投资品种间的差异,以风险调整后的收益为目标审视资产价值,发现价值洼地。

另两位基金经理郑伟山、魏媛媛则分别在权益、固收领域发挥各自特长。郑伟山是一位资深权益投资专家,拥有险资投管背景。他注重绝对收益,投资风格灵活,持仓趋于分散,不追热点。

魏媛媛擅长信用债投资,她持续多年深耕信用债投资,对于债券信用评级研究、债券个券信用资质遴选、以及信用风险防范有着长期丰富的研究经验。投资中,她也坚持长期主义,适度逆向思考逆向投资,在风险和收益之间寻找平衡。

除此之外,邹维娜团队整体能力圈广泛,11位成员涉及股票和转债、信用债投资、利率债择时、期货等多个细分领域,对“固收+”资产管理各类策略均有专人覆盖,助力产品的长期良好运作。

注:根据基金定期报告数据,截至2023年9月30日

华安乾煜A成立日2022/3/31,业绩基准为中债综合全价指数收益率×85%+中证800指数收益率×10%+中证港股通综合指数收益率×5%,2022年、2023上半年、成立以来业绩(及业绩基准表现)为0.72%(-0.58%)、3.54%(0.97%)、3.68%(-0.25%)。历任基金经理:魏媛媛(2022/3/31-至今)、郑伟山(2022/5/25-至今)、邹维娜(2022/10/17-至今)

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。