继节后首日A股三大指数放量大涨,沪深京三市成交额突破3.48万亿元创历史新高后,10月9日三大股指集体低开。对于此番调整,业内人士分析认为,主要是经过前期持续上涨后,市场本身存在技术性调整的需求,同时市场累积获利盘套现也使得股指出现波动。参照历史经验,每次市场回调也提供了“倒车接人”的机会,给了之前还来不及上车,或是由于大涨而有所恐高的投资者,一个低位上车的窗口。

展望后市,国内外增量资金入市仍有空间。作为扛旗急先锋的券商板块是政策转向的核心受益板块,有望在政策积极转向+流动性改善催化下体现出强贝塔属性。具体看来,伴随政策持续落地,资本市场交投活跃度显著提振,将给券商经纪、资管、两融等主要业务带来显著增长,券商股估值也有望随市场改善而进一步提升。

华西证券将本轮中国资产大涨行情定义为由政策驱动的“新质牛”。当前处于“新质牛”第一阶段,布局“券商”与“超低价股”是当前阶段更优策略。华泰证券也看好交投新高下的券商弹性机会,认为当前券商板块相对低估低配,24Q2公募基金股票投资中券商板块持仓比例仅0.27%,低配严重,加仓空间较大,或将为券商板块带来较强资金流入。在中信证券看来,市场涨跌轮动是常态,保持在场才能不错过每一轮上涨的红利。考虑到后续个股分化,通过买指数或者组合投资的方式来替代满仓押注个股,胜率会高一些。

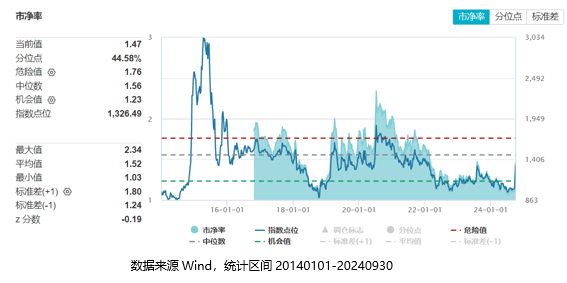

上证证券行业指数选取沪市所有证券行业的股票作为样本股,采用自由流通市值加权,并对单个股票设置15%权重上限,以反映上证市场的证券行业上市公司在二级市场的整体表现。Wind数据统计,截至2024年9月30日,上证证券行业指数囊括了35只券商龙头股,前十大权重股合计占比59.58%。从估值看,上证证券行业指数市净率(PB)为1.47倍,相较底部已有所修复,但仍处于2014年来44.58%较低分位数。

上证券商ETF(510200)是目前市场上唯一一只跟踪上证证券行业指数的ETF,为投资者一键布局35只券商龙头提供了高效便捷的投资利器。该ETF近来交投活跃,近5个交易日来净流入率达139.22%,区间换手率超100%,达106.61%(数据来源Wind,统计区间20240925-20241008)。

风险提示:本文观点不构成投资建议或承诺,基金指数表现及基金过往业绩不预示基金未来表现。市场有风险,投资需谨慎。