价值投资,是不少投资者熟悉的投资策略。但到了具体实践环节,投资行为就有些变形。在富国基金的众多价值派基金经理中,刘莉莉和白冰洋是两位深度价值的代表,让我们一起看看这两位美女基金经理眼中的价值投资是什么样子~

“践行最本质的深度价值”

富国研究精选基金经理 刘莉莉

➤ 19年证券从业经历,超5年基金管理经验

➤ 硕士,曾任中原证券股份有限公司行业研究员,平安证券有限责任公司行业研究员,自2007年4月加入富国基金,现任富国研究精选基金经理。

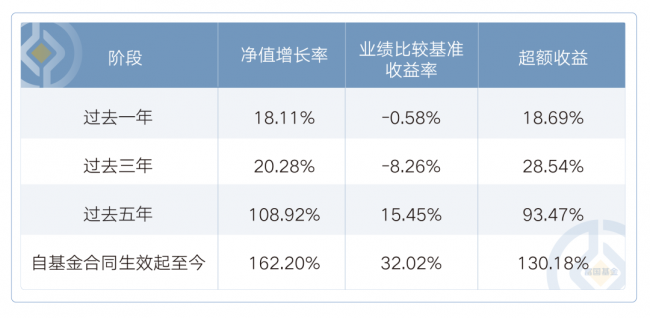

2007年4月加入富国基金,刘莉莉低调、成熟的价值投资框架在2023上半年的弱市震荡中依然颇有成效,其在管的富国研究精选A(000880)逆势取得了17.07%的正收益,同期业绩比较基准收益率仅0.52%。基金三季报数据显示,其过去一年的净值增长率为18.11%,同期业绩比较基准收益率为-0.58%,在273只同类基金中截至2023年12月5日的过去一年业绩排名第9,约占前3%。

数据来源:富国研究精选A上半年业绩及业绩比较基准收益率数据来自基金中报,截至20230630,;业绩及业绩比较基准收益率、超额收益均来自基金定期报告,截至20230930;同类排名数据来自晨星,同类指中国开放式基金-积极配置-大盘平衡,截至20231205;

注:富国研究精选灵活配置混合A成立于2014/12/12,业绩比较基准为沪深300指数收益率*65%+中债综合指数收益率*35%。近5个完整年度(2018-2022)的基金份额净值增长率(及同期业绩比较基准收益率)分别为-27.74%(-14.51%),33.54%(24.65%),60.48%(18.86%),-0.78%(-1.34%),-10.05%(-13.27%),数据来自基金定期报告,截至2022/12/31。期间基金经理变动情况:李晓铭(2015/02/06-2019/04/19)、汪孟海(2017/12/12-2021/01/26)、刘莉莉(2019/02/01至今)。基金历史业绩不构成对未来业绩的保证。

谈及为什么可以在相对偏弱的市场中取得较好正收益,刘莉莉认为首先她投资目标是偏向绝对收益的,其次不要在不擅长的地方亏钱,和在自己擅长的地方赚钱同等重要。选对个股加上避免踩雷,综合在一起就实现了今年的收益结果。

那么怎样做到“深度价值”呢?分别从行业配置和个股选择上,刘莉莉给出了答案。

行业配置上,刘莉莉认为,行业的竞争格局远比行业景气重要,倾向于格局稳定的行业。

在选股上更偏左侧,关注公司壁垒和集中度的提升。刘莉莉相信均值回归,她认为绝大部分收益来自公司的长期业绩增长;二是寻找周期共振的品种,选股时如果能够找到周期底部叠加公司底部位置的标的,该企业大概率在未来几年可以实现“戴维斯双击”。

“再好的东西,太贵不买;再差的东西,总有价值”

富国洞见价值拟任经理 白冰洋

➤ 14年证券从业经历,9年投资管理经验

➤ 曾任安永华明会计师事务所审计员,德勤华永会计师事务所高级审计员;

➤ 在2009年转战资本市场,历任台湾群益证券上海研究部消费研究员,中银国际证券股份有限公司消费研究员、基金经理;

➤ 于2023年6月加入富国基金。

白冰洋的实力也是市场有目共睹,其过往所管产品业绩表现稳扎稳打,验证着其深度价值的有效性。

根据基金定期报告,白冰洋过往管理的四只产品在各个完整会计年度的收益均为正;且在各基金定期报告披露的最长历史区间内,累计收益率均显著高于同期业绩比较基准收益率,同类排名靠前。

数据来源:基金净值增长率及业绩比较基准收益率来自各基金定期报告,截至2022年12月31日。

数据来源:海通证券,截至2022年12月31日。

注:(1)ZYZQ聚瑞A是中银证券聚瑞A,成立于2017年11月29日,2018年至2022年的净值增长率及同期业绩比较基准(中债综合全价指数收益率*70%+中证800指数收益率*25%+同期银行活期存款利率(税后)*5%)收益率分别为:-1.38%(-4.19%)、9.93%(8.95%)12.47%(6.41%)、9.29%(1.56%)、7.96%(-5.11%),同类产品为混合型-主动混合开放型-偏债混合型,白冰洋在管时间为2018年1月13日至2023年2月22日;(2)ZYZQ价值精选是中银证券价值精选灵活配置混合型基金,基金合同于2019年5月10日正式生效,2020年至2022年的净值增长率及同期业绩比较基准(沪深300指数收益率*60%+中国债券总指数收益率*40%)收益率分别为:18.19%(16.22%)、16.36%(-1.88%)、13.08%(-13.11%),同类产品为混合型-主动混合开放型-灵活策略混合型,白冰洋在管时间为2020年9月8日至2023年2月22日;(3)ZYZQ健康产业是中银证券健康产业灵活配置混合型基金,成立于2016年9月7日,2021年、2022年的净值增长率及同期业绩比较基准(中证医药卫生指数收益率*50%+中证全债指数收益率*50%)收益率分别为:38.00%(-2.80%)、8.70%(-9.53%),同类产品为混合型-主动混合开放型-灵活策略混合型,白冰洋在管时间为2021年1月18日至2023年2月22日;(4)ZYZQ优势制造A是中银证券优势制造股票型基金,成立于2021年7月8日,2021年、2022年的净值增长率及同期业绩比较基准(申银万国制造业指数收益率*85%+中债综合全价指数收益率*15%)收益率分别为:-4.18%(9.99%)、9.26%(-23.38%),同类产品为混合型-主动混合开放型-主动股票开放型,白冰洋在管时间为2021年7月8日至2023年2月22日。以上数据来自各基金定期报告,截至2022年12月31日。(5)白冰洋过往管理的中银证券祥瑞混合、中银证券价值精选混合,离任时间分别为2019年8月21日、2017年7月25日,距今较久不具有参考性,故不作列示。基金有风险,投资需谨慎。基金经理过往业绩不代表未来收益,基金经理管理的其他基金的过往业绩不构成对本基金业绩表现的保证。

也因此,白冰洋2023年6月加入富国基金后颇受关注。她擅长把握左侧投资机会与逆向布局,正是因为白冰洋对深度价值策略的坚守,才取得了不斐的成绩。

用一句话概括白冰洋的深度价值投资理念就是:“学习价值策略,坚持低估值和安全边际,要强调的是动态评估的低估值。”同时,白冰洋不假思索地说再好的资产,只要贵,都不会配,那就是没缘分。而再差的东西也有价值,她会选择基本面和估值均处于合理区域的下方,能实现戴维斯双击的标的,即所有分析都落脚于基本面和估值。

所谓盈亏同源,白冰洋也坦然面对说,可能贵的资产也有伟大的好公司,但她的深度价值投资策略内核是保守,安全边际很重要,所以会避免买入以为它很好的标的。

细分到选股上,她会将自上而下与自下而上结合,建立参照系,交叉验证、动态调整。其中,行业层面上从金融、财务指标来观测;个股层面,会考察单个公司相较于行业整体水平的盈利增速及可持续性等;同时,还要多维对比,既要纵向地与历史相比,也要横向去看同业的竞争对手、产业链上下游。

看到这里,是否被大女主剧本感染到?刘莉莉、白冰洋在用实力书写价值派的坚守。

好消息!“价值天团”再“上新”:

白冰洋新基

富国洞见价值股票型基金

代码:A类019941/C类019942

正在发行中

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。