月狐观点:

1. 2023年三季度,证券市场政策支持力度继续加强,从印花税到交易所管理均有涉及,政策发展环境良好。

2. 2023年三季度证券理财用户规模仍保持扩张情况,季均mau达到1.475亿;相比去年同期,增长5.35%,整体增速相比二季度有所提升;但整体用户粘性出现下滑。

3. 用户竞争方面,华泰证券、平安证券、中信证券、国泰君安、广发证券在用户规模保持领先,位列前五;

4. 增长方面,中信证券、华泰证券(涨乐财富通)用户增长居前。

5. 2023年818理财节,大量券商纷纷回归核心业务,将投资者教育、ETF、基金投顾产品以及APP上的智能投资工具作为重点。

6. 平安证券将ETF作为财富管理转型聚焦方向之一,并积极探索构建ETF生态服务体系,目前已经从产品、服务、人员、技术等方面形成相对完整的商业模式。

第一章 2023Q3证券行业运行情况

行业:整体仍处于复苏通道;政策面红利加速释放,为四季度年底行情奠定基础

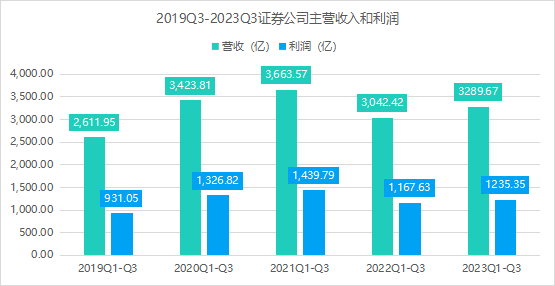

2023年证券行业整体保持复苏趋势。虽然三季度经纪业务、投行业务、资管等券商主营业务承压,但自营业务保持增长。月狐数据预测,证券行业整体在三季度仍将保持持续向上趋势。

数据来源:中国证券业协会,2023年Q3营收数据基于中证协H1数据测算,待具体官方数据公布后进行校正

政策:多部门持续出台政策,提振市场,构建良好发展环境

2023年三季度,证券市场政策支持力度继续加强,从印花税到交易所管理均有涉及,整体政策环境较为优异。

• 7月9日,《私募投资基金监督管理条例》正式发布,成为私募投资基金行业首部行政法规;

• 8月4日,证监会发布《上市公司独立董事管理办法》,规范独立董事行为;

• 8月22日,财政部会同有关部门发布了5项涉及资本市场税收优惠政策,包括延续沪港通、深港通和基金互认、支持货物期货市场对外开放、创新企业存托凭证、上市公司股权激励等多项税收优惠政策;

• 8月27日,证监会连发多项政策举措,涉及IPO节奏阶段性收紧、规范股份减持行为规定发布、融资保证金比例适度放宽等;

• 8月28日,证券交易印花税再次下调,实施减半征收;

• 9月1日,证监会发布了《关于高质量建设北京证券交易所的意见》,提出未来3到5年和5到10年时间加强服务创新型中小企业建设的两个具体目标;

数据来源:监管部门官网(财政部 证监会等)

用户:整体规模扩张,但低迷行情造成用户粘性下滑

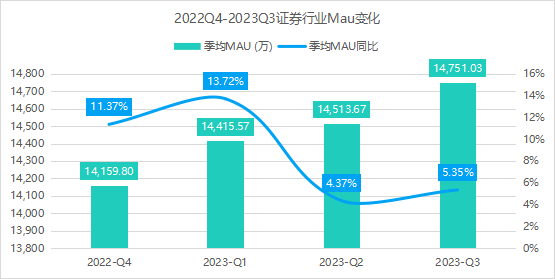

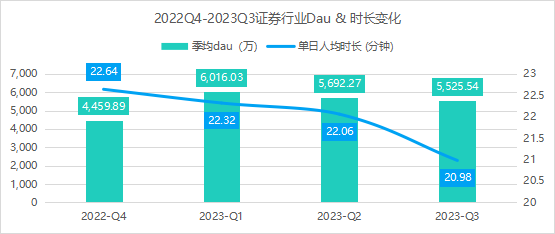

根据月狐iAPP数据显示,2023年三季度证券理财用户规模仍保持扩张情况,季均mau达到1.475亿;相比去年同期,增长5.35%,整体增速相比二季度有所提升;

而整体用户粘性出现下滑,季均dau和人均使用时长均下降,三季度国内证券市场行情低迷,对用户整体操作频率和信心均有影响。

数据来源:月狐iAPP (MoonFox iApp)

取数周期:2022.10月-2023年9月

竞争格局:华泰证券规模领先,中信证券增速显著

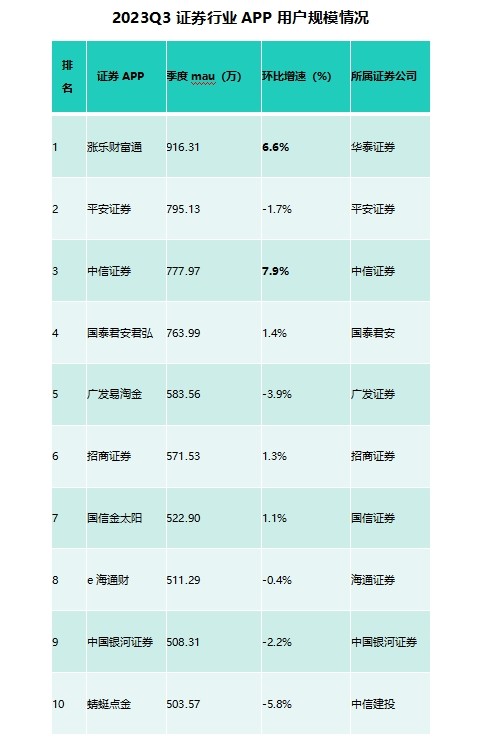

根据月狐iAPP数据显示:三季度在用户竞争方面,华泰证券、平安证券、中信证券、国泰君安、广发证券在用户规模保持领先,位列前五;其中华泰证券领先优势显著;

从增长来看,中信证券、华泰证券(涨乐财富通)用户增长居前,相比Q2,分别增长7.9%和6.6%。

数据来源:月狐iAPP (MoonFox iApp)

取数周期:2022.10月-2023年9月

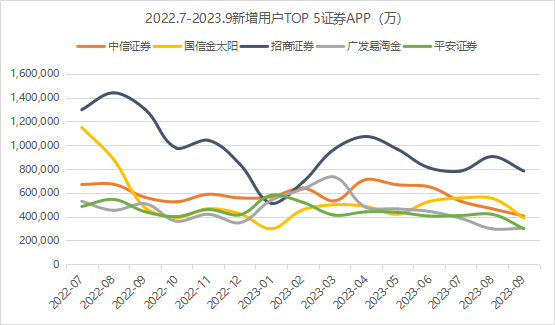

新增用户呈现放缓趋势,招商证券、国信证券、中信证券位列前三

根据月狐iAPP数据显示:三季度,从新增用户来看,招商证券、国信证券、中信证券、平安证券、广发证券位列前五;

从整体趋势来看,行业新增用户正在逐渐减少,随着市场全面进入存量阶段以及行情影响,预计未来证券行业将进入存量精细经营阶段;

证券企业可以针对不同用户偏好和细分投顾场景,细化行情、交易两大核心功能服务能力,更好满足客户需求。

数据来源:月狐iAPP (MoonFox iApp)

取数周期:2022.7月-2023年9月

季度热点事件:818理财节:回归业务本源,聚焦投教角度帮助客户提高投资能力

2023年818理财节,大量券商纷纷回归核心业务,理财券、撒红包等形式比重降低,主要将投资者教育、ETF、基金投顾产品以及APP上的智能投资工具作为重点。

侧重ETF、稳健理财产品推介:受利率下调、证券市场震荡影响,投资者对稳健型理财服务的需求不断加大,证券公司调整策略推出818产品

国泰君安:全新推出“E起买”、风口赛道、网格交易三大ETF投资服务;

国盛证券:进一步整合ETF专区,提供基于集合ETF资讯、网格大师、赛道筛选和T+0 ETF等功能的全面服务;

核心:聚焦投资者教育,资产升值是客户理财投资的根本需求,如何持续提升投顾服务能力成为众多券商818核心要务

中信证券:邀请21位中信证券投研专家、基金公司资深经理,提供9场直播,聚焦热门赛道,拓宽投顾服务外延;

中原证券:推出“818年中盛典奔跑吧学霸”活动,以客户为中心,聚焦投资者教育服务;

智能投顾工具推广:818理财节,证券公司持续强化自身投资工具服务能力

平安证券:联合基金公司打造,其中头部基金公司行业专家提供策略支持;并邀请民间高手进行实盘展示;

光大证券:加强线上智能工具服务推广,精选云参选股、神奇九转、交易宝等投资决策工具,6折优惠;

第二章 证券标杆企业

1、平安证券

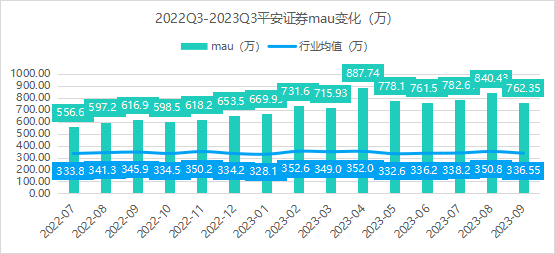

平安证券用户增长情况:用户规模、安装量持续增长,增速领先证券行业

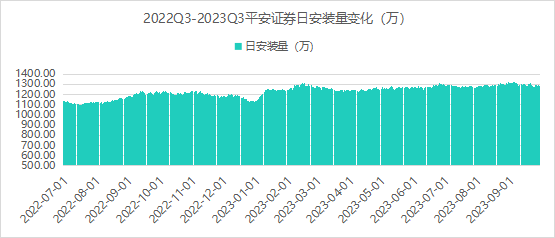

根据月狐iAPP数据显示:2023年三季度,平安证券用户规模整体仍保持波动增长趋势,与此同时,在证券行业均值小幅下滑的背景下,平安证券正加大领先业内的优势;

安装量方面,平安证券保持稳步提升;考虑平安证券在ETF方面的竞争优势以及未来国内证券市场ETF的增长空间,预计未来平安证券将持续获取ETF红利,进一步抢占市场。

数据来源:月狐iAPP (MoonFox iApp)

取数周期:2022.7月-2023年9月

平安证券产品升级及用户体验:Q3产品升级围绕行情、交易,进入客户精细化运营阶段

三季度平安证券APP产品更新3次,主要聚焦交易和行情两大核心功能,主要体现为交易功能智能化和使用体验持续提升;

与此同时,在产品更新基础上,平安证券注重用户体验需求的深度挖掘,在11月举办“感恩回馈月”活动,时间为1个月,收集客户的需求和产品痛点,用以指导未来产品升级。

平安证券2023年三季度APP产品更新监测

V9.5.0:

交易方面:策略交易功能实现自动盯盘,智能下单;

行情方面:新增资金趋势数据;指数详情页关联基金新增基金推荐;

智能工具:小安智能机器人新增问句收藏功能

V9.4.9:

交易方面:新股支持预约打新;新增默认委托方式设置

交易方面:交易新增价格上下限

V9.4.8:

管理和社交方面:个人中心升级,提高理财、资管用户体验;勋章功能增强社交和可玩性

平安证券“ETF投顾服务商”模式:聚焦ETF体系化运营,探索财富管理转型路径

截止2023年9月末,平安证券深市ETF交易账户占比已经进入市场前三。

自2017年以来,平安证券就已经将ETF作为财富管理转型聚焦方向之一,并积极探索构建ETF生态服务体系,目前已经从产品、服务、人员、技术等方面形成相对完整的商业模式。

平台端-丰富ETF投资信息工具:流量、工具开发、运营资源向ETF场景倾斜,丰富了ETF投资信息工具;

供给端-ETF产品 & 投顾服务创新:建立ETF产品体系、ETF投顾服务体系,满足客户交易、投顾需求;

人员端-专业ETF投顾团队:训战结合培养资深投顾队伍、塑造IP品牌,指导队伍开发ETF组合和配置工具等;

组织架构-构建ETF业务生态体系:围绕ETF持营和保有提升制定了考核激励机制,配合业务推广举措和技术支持,打造完整的ETF业务生态体系;

2、国泰君安

国泰君安用户增长情况:用户覆盖和粘性稳步增长,增速领先业内

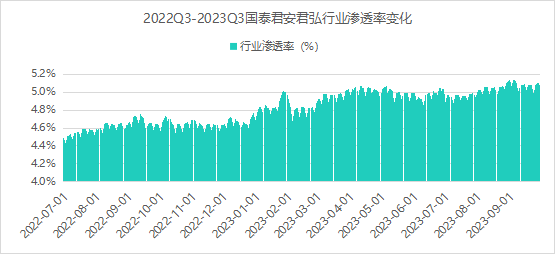

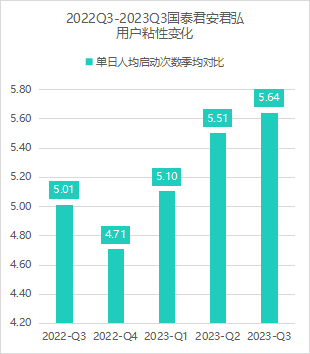

根据月狐iAPP数据显示:三季度国泰君安在用户增长和用户粘性方面均增长较好;其中行业渗透率稳健提高,而人均启动则从去年Q4开始持续增长,同比增长12.6%,增幅位列行业第二。

国泰君安作为国内头部券商,其资金、投顾产品、APP等综合优势较强,2023年其聚焦数字化投顾服务生态构建,持续提升客户服务能力,预计未来仍将保持稳步增长趋势。

数据来源:月狐iAPP (MoonFox iApp)

取数周期:2022.7月-2023年9月

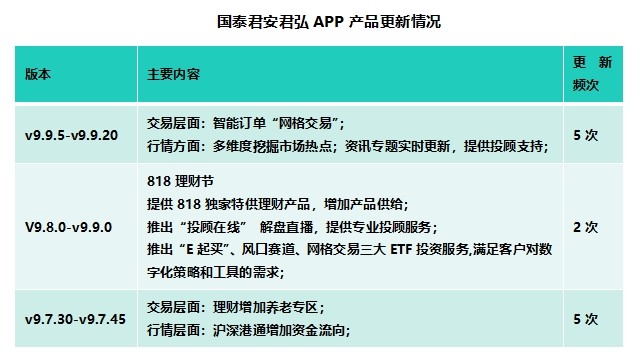

国泰君安产品更新情况:产品快速更新迭代,Q3产品更新高达12次

国泰君安本季度产品更新迭代较快,除主要围绕行情和交易环节优化外,重点针对818理财节进行升级;

从理财产品供给、ETF服务、投顾支持等方面进行提升;并取得较好效果:活动期间线上金融产品销量200亿+,同比增长4%;8月全网视频直播观看量超2000万,同比增长20%;创新推出“E起买”投资策略,ETF交易笔数同比增长近30%;8月新增定投计划数同比增长6倍;

证券APP产品使用体验曾长期面临被用户诟病,目前包括国泰君安在内的头部产品已经基本完成APP基础功能更新换代,进入用户体验新时代,并开始根据自身优势探索个性化发展路线。

国泰君安季度热点洞察:聚焦数字化投顾服务,打造个性化竞争优势

相比其他券商,国泰君安发展模式特色显著,以国泰君安君弘APP为核心载体,从投资者教育、理财产品、投顾工具、策略、直播、增值内容资讯、客户服务、网点等全维度构建投顾服务体系;

目前国泰君安已经进入以特色投顾服务为核心的发展阶段,并依托不同场景,提供差异化服务,值得其他证券借鉴。

国泰君安数字化投顾服务体系

1. 君弘学堂为用户提供分圈层投顾课程

根据不同场景和不同用户提供个性化课程;内容涵盖“知识+产品+策略+交易”;

2. 丰富投顾工具满足不同客户需求

为不同投资风险偏好的客户提供宽基定投策略、高分红低波动策略、大小轮动策略、风口赛道策略等工具化投资策略;为高频量化交易客户提供一体化全链路的加速方案-软硬融合极速交易系统G1;

3. 内容+技术提升在线投顾服务能力

结合投顾自身客户特质输出高质量精选PGC专业投资内容;邀请基金公司入驻君弘号,输出增量优质理财内容;以AI为核心,结合大模型,提升智能客服能力;

4. 传统网点升级为数字网点

落地数字型财富中心,融合线上线下,为客户提供端到端、旅程式、智能化服务。

第三章 证券行业四季度展望

趋势探索:财富管理转型持续深入,从方向探索进入落地实现阶段

券商正在加速进入财富管理转型,并纷纷进入了具体业务、模式落实阶段,综合各类券商的转型动作,可以发现2023年企业主要集中在组织架构、营业部调整、投顾资源配置上。

1、架构调整,提高财富管理投入支持

各家券商的转型路径、转型进程均有差异,共同点是,在财富管理转型“下半场”,券商正在从“产品销售”向“客户需求驱动的综合金融服务”转型。

案例:广发证券:零售业务管理总部更名为财富管理与经纪业务总部;国联证券宣布设立财富管理委员会,下辖分支机构和7个一级部门;

2、优化人员结构,提升投顾支持:截至2023年10月31日,全国129家券商的证券投资顾问人员增长了3226人,而同期,证券经纪人数量减少了6543人。

案例:中信建投证券基于自身投顾员工优势,建立了首席、白金、金牌、“一行一首席”行业投顾等不同层级的专业投顾队伍;并通过搭建总分结合的综合顾问服务体系,推出多样化的线上线下投顾服务。

3、营业部功能调整,构建投顾服务基地:在移动互联网和数字化的时代,被视作券商“桥头堡”的营业部逐渐成为券商各项业务的落地点、营销窗口和服务基地。

案例:国泰君安构建以区域旗舰型、便捷卫星型及智能数字型财富中心为核心的渠道发展体系,推动营业网点转型升级。优化“订制化专家服务、个性化投顾服务、智能化广谱服务”三类零售客户“君弘星服务”模式。

四季度展望:Q4宏观经济预测有所好转,政策利好环境预计延续

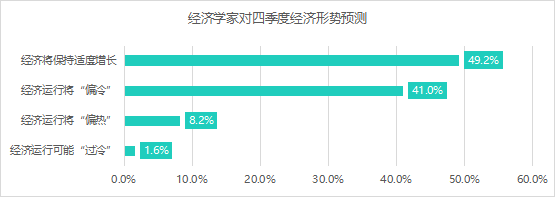

数据来源:证券时报,证券时报发起“2023年三季度经济学家问卷调查”,受访者包括来自政府部门、研究机构、知名院校的权威经济学家。

虽然三季度宏观经济仍处于低迷情况,但市场对未来仍持积极态度,根据证券时报经济学家问卷结果,2023年四季度“证券时报经济预期热度指数”为41%,较上季度上升5.97个百分点。

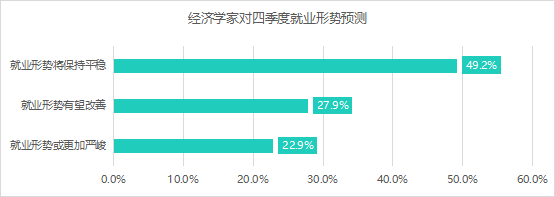

数据来源:证券时报,证券时报发起“2023年三季度经济学家问卷调查”,受访者包括来自政府部门、研究机构、知名院校的权威经济学家。

2023年以来,国家刺激经济力度持续加大,四季度作为年底收官,意义重大,预计监管部门将发布更多促进宏观经济、证券市场的利好政策;股票证券市场作为宏观经济的先行指标,预计将先于实体经济启动,行情向好下,证券行业预计在四季度迎来交易和用户复苏型增长。