1.平安基金王郧:百亿公司债ETF管理者

王郧先生,华中科技大学数量经济学博士,金融风险管理博士后。曾任华西证券研究所金融工程研究员、长城证券资产管理部投资主办人、融通基金高级产品经理、博时基金产品规划部执行副总经理。2024年9月加入平安基金管理有限公司,现担任平安基金3只债券ETF的基金经理,产品类型包括国债、政金债、信用债,久期横跨长中短,在管总规模147亿元。

权益市场的波动加剧与理财刚兑打破的共振下,信用债ETF凭借其兼具流动性与票息优势的特性,逐步对拥挤度居高不下的红利资产形成替代,成为资金迁徙路径上的新选择。2024年以来多家基金公司积极申报信用债指数基金,加紧布局信用债指数市场,在2025年年初,华夏、易方达、博时、广发、海富通等8家基金公司发行的首批基准做市信用债ETF成立,标志着我国信用债指数基金再次扩容,为了更好地相应市场需求,存量债券ETF市场也主动提出降费迎接债基市场指数化的投资浪潮。

截至2025/2/12,增量信用债ETF和存量债券ETF累计吸金200亿元,从侧面显示出投资者对债券类资产的配置需求正在持续升温。当前共9只公司债类ETF,其中有一只产品跻身百亿级别基金,为平安中债-中高等级公司债利差因子ETF,最新规模估算约为110.99亿元。

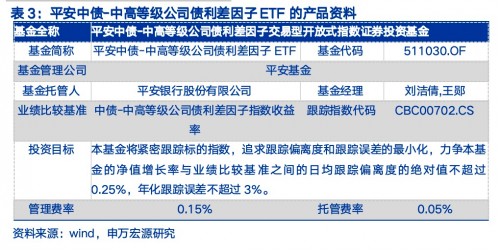

平安中债-中高等级公司债利差因子ETF(基金代码:511030,场内简称:公司债ETF)是平安基金管理有限公司推出的一只债券型ETF基金,成立于2018年12月27日,并于2019年3月22日上市。基金经理为刘洁倩,王郧。以紧密跟踪标的指数(中债-中高等级公司债利差因子指数),追求跟踪偏离度和跟踪误差的最小化为投资目标,力争基金的净值增长率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.25%,年化跟踪误差不超过3%。

2.平安公司债ETF:四大优势打造信用债交易核心工具

2.1费率优势:超低管理费,主动降费让利投资者

在当前的低利率环境下,债基指数化投资凭借其透明度高、交易效率高、费用低等优势,展现出巨大的市场潜力。

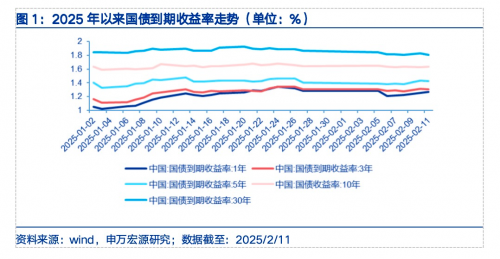

从国债到期收益率的角度看,当前1、3、5、10、30年国债到期收益率分别为1.27%、1.31%、1.43%、1.64%、1.80%,低利率的市场环境下债基传统的票息策略能为产品提供的收益受限,利率中枢的下行又会间接缩小利率波动的空间从而压缩主动管理型产品的交易收益。

从债券基金的费率层面看,当前主动管理型产品的费率大多为0.3%,明显高于指数型债基0.15-0.20%的水平。考虑到收益端的下行,过去不起眼的10-15bp的投资成本亦成为了未来的必争之地。2025年1月17日起,平安公司债ETF主动降费,以更好地满足投资者理财需求,当前按照0.15%收取管理费,不仅管理费低于大多数主动管理的产品,亦是指数型债基中利率几乎最低的一档产品,便于长期配置型资金降低持仓成本。

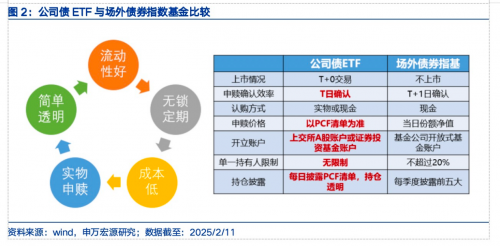

2.2交易优势:T+0灵活交易,支持实物申赎

债券ETF作为一种重要的债基指数化投资工具,具有指数型产品本身透明度高、交易效率高、费用低等优势,而且与传统场外债基相比,债券ETF不仅持仓和申赎透明度更高,还能实现T+0交易,资金周转效率大幅提升。不仅如此,一般而言,ETF在一级市场进行申赎是采用实物申赎的模式,即申购时可用PCF中成份券作为对价,同时支持全现金替代或部分现金替代进行申购;赎回时将以PCF中列示的成份券作为赎回对价,即赎回后将获得一篮子成分债券。不过由于债券市场相对割裂,我国的债券ETF并非都能支持实物申赎,但是平安公司债ETF却能支持实物申赎,交易灵活便捷。

从结果上看,平安公司债ETF在2025年开年以来的日均成交额达到3.19亿元,具有较强的流动性。

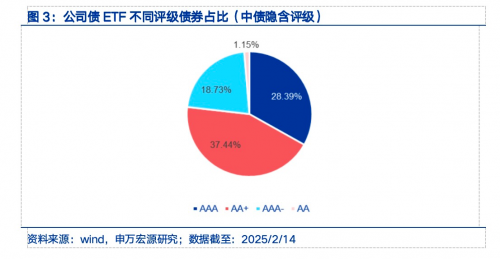

2.3回撤稳定优势:高等级债打底,利差因子增厚收益

聚焦双AAA评级的上交所公司债,利用利差因子精选个券增厚收益:基金所跟踪的中债-中高等级公司债利差因子指数 (CBC00702.CS),隶属于中债策略指数族,该指数以主体和债项评级AAA的上交所公司债为基础,按照中债市场隐含评级分为三组并以利差因子进行细分,可作为投资中高等级公司债的业绩比较基准和投资标的。一方面,通过将债券样本限定在双AAA评级的上交所公司债中,保证了成分券的信用等级,另一方面,利用利差因子,在隐含评级AAA(含AAA+和AAA-)的债券中,挑选与国债利差5日均值排名前50%进入样本券,再进一步优选,在风险性足够低的AAA公司债中进行信用下沉,以达到增厚收益的效果。从当前PCF清单的内容看,基金所持有的AA+级以上债券占比超过80%。

全市场唯一的SmartBeta策略指数债基:平安公司债ETF按照中债市场隐含评级分为三组(AAA; AAA-;AA、AA+)并以利差因子进行细分,完成信用等级和个券的筛选。

兼顾被动投资的纪律性和主动管理的策略灵活性:在跟踪方法上,平安公司债ETF采用代表性分层抽样复制策略,投资于标的指数中具有代表性的部分成份券,或选择非成份券作为替代,使得债券投资组合的总体特征与标的指数相似。换而言之,基金并非对指数进行1:1的成分券复制,而是有逻辑的进行个券筛选从而跟踪指数走势。比如,基金近四期投资的前五大债券大概占到基金资产净值的13.25%,对比中债-中高等级公司债利差因子指数的成分券超过1600只,可见一斑其抽样复制的指数复制策略。

回撤控制能力突出:从投资结果上看,基金可以相对稳定地战胜所跟踪的指数及其业绩基准,每年都跑赢业绩基准和全价指数,超额显著。同时,基金可以在跟踪原指数的基础上减小最大回撤,可见基金经理的主动管理能力比较突出。

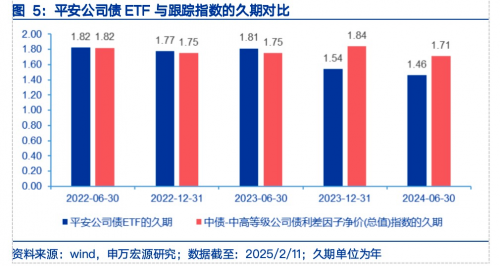

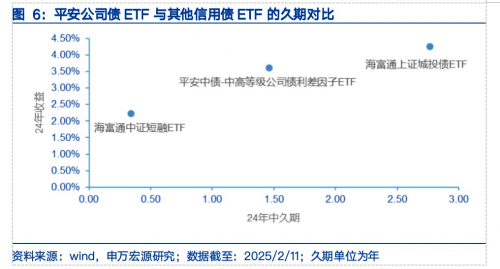

2.4久期C位优势:久期稳定,定位清晰

从近四个报告期看,平安公司债ETF与跟踪指数的久期基本一致,整体走势较为平稳,近四期的平均水平大约为1.68年,对标主动管理的信用债策略基金,大致为一个中短久期信用债基金的水平,但该指数产品有明显更强的久期稳定性。作为没有明确在基金名称中标识投资期限段的指数型债基而言,拥有相对稳定的久期特征是重中之重,为投资者的标签化投资提供了便捷,也避免了投资者暴露于过高的利率风险之下。

不仅如此,与同为信用债ETF的短融ETF、城投债ETF相比,平安公司债ETF的久期也有一定的区分度,介于短融与城投债ETF之间,定位比较独特。

3.风险提示及声明

本报告对于基金产品、指数的研究分析均基于历史公开信息,可能受指数样本股的变化而产生一定的分析偏差;此外,基金管理人的历史业绩与表现不代表未来;指数未来表现受宏观环境、市场波动、风格转换等多重因素影响,存在一定波动风险。

本报告仅对基金历史业绩进行分析,不代表对基金未来资产配置情况的预测;本报告不涉及证券投资基金评价业务,不涉及对基金产品的推荐,亦不涉及对任何指数样本股的推荐;投资者阅读本报告时,应结合自身风险偏好及风险承受能力,充分理解指数编制规则、样本股变化、历史表现等综合因素可能对指数走势、基金产品业绩产生的影响;本报告内容仅供参考,投资者需特别关注指数编制公司、基金公司等官方披露的信息。