地缘冲突、海外高通胀和高利率之下,全球经济明年压力仍然不小。经济合作与发展组织(OECD)预测,2023年全球经济增速为2.9%,2024年将进一步放缓至2.7%。全球三大国际评级机构之一——惠誉则预计,2024年全球经济增速将大幅下降至2.1%。近期,花旗集团大中华区首席经济学家余向荣在某论坛发言表示,全球经济增速在2024年将显著下滑至1.9%。

2024年,全球经济增速面临持续降档的压力。那么,与经济增长密切相关的股市收益表现在经济降档过程中表现如何?就此,国内私募机构淡水泉做了一份研究。

全球经济增速放缓,并不必然导向股市没机会

根据国内私募机构淡水泉对美国、德国、日本、巴西、墨西哥、韩国、法国、英国等全球主要经济体超过20年资本市场表现的统计发现,各国经济增速情况和股市收益率并不呈现绝对的正相关关系。

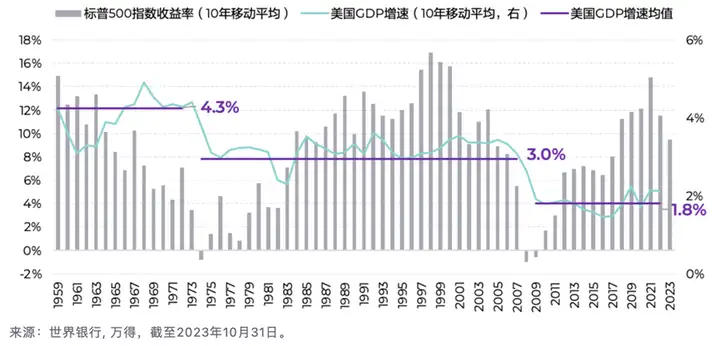

比如美国,二战结束以来,美国经济增长经历了两轮明显的减速,其GDP平均增速从4%水平降至3%,再降至1.8%,但从统计数据上可看到,当美国经济增长中枢下移发生时,短期确实对股市收益形成冲击,但新的中枢企稳以后,美股收益率不仅快速回升,甚至表现得比过去高增速环境更为强劲。

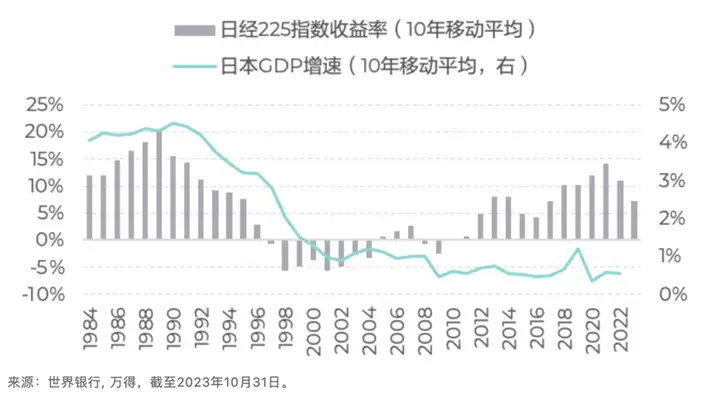

再比如日本,在2000年至2020年之间,日本经济长期处于较低的增长水平,甚至一度保持负增长,但在2013年之后,其资本市场却表现出较高的收益率,其表现明显与低迷经济增速相悖。

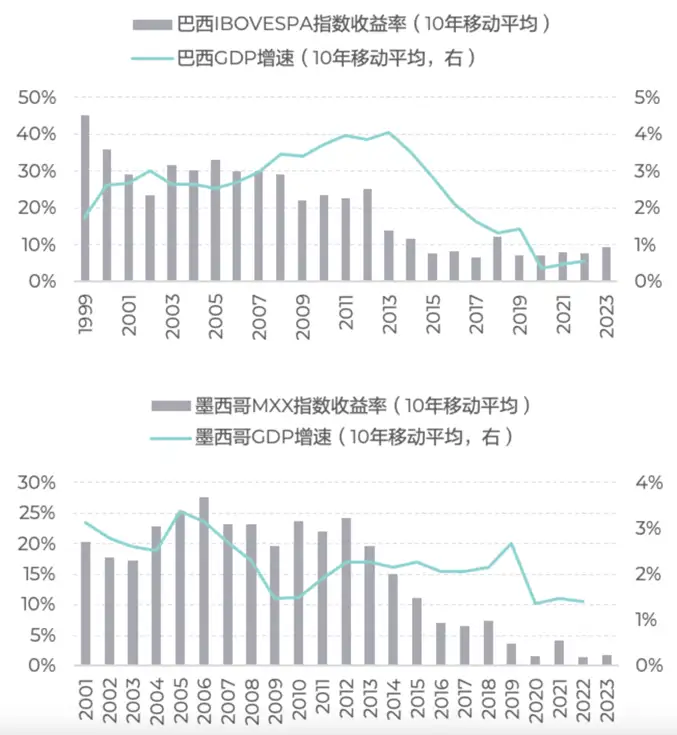

当然,也有一些经济体在经济增速下行期间,股市持续表现不佳,比如巴西和墨西哥。

巴西于2013年开始经济增速放缓,其股市收益也表现持续低迷。跟巴西情况比较类似的还有墨西哥,墨西哥经济于2013年开始下行,其股市收益表现也出现大幅下滑,股市收益基本与经济增速正相关。

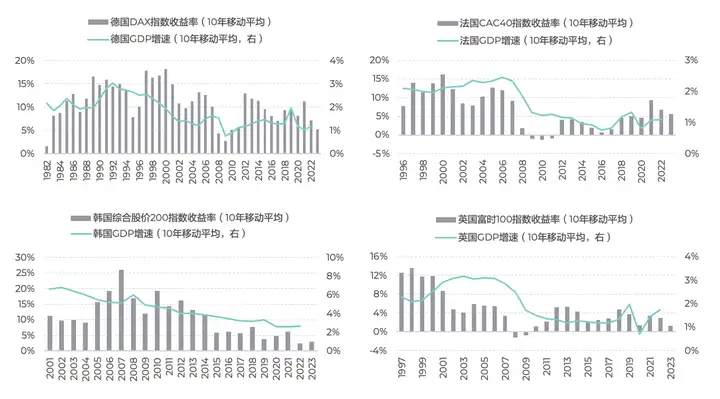

如果再把德国、法国、英国、韩国等主要经济体数据作为比较,可以很明显得出结论,即经济增速放缓,并不必然导向股市没机会。

那么,为什么不同经济体在经济下行周期表现不同,又是什么因素在经济下行阶段,对股市收益表现起到了支撑作用?

大体量经济体更利于股市对抗经济下行压力

如果对上面主要几个经济体进行分类可以发现,在经济下行周期,美国、日本和德国的股市收益受经济下行的长期影响较小,股市收益甚至在特定的时段还出现了较大的上涨。相比之下,巴西、墨西哥和韩国的股市收益变化,基本与经济下行趋势相同。

可以比较明显看出,大体量经济体在股票市场收益对抗经济增速下行时,往往表现得更具优势。

探究其中原因,可以归纳为庞大的综合经济体量往往赋予大型经济体更加多元的产业体系和战略纵深,可以在原有经济引擎动能不足的时候实现成功切换,或者说有更强的抗风险能力和韧性。而很多中小经济体,产业单一,外部依赖性强,内需不足,可能就很难获得“再来一局”的筹码。

此外,参与全球市场的能力也是大型经济体成功的原因之一,美国、德国、日本的很多优质公司,都具备从全球市场获取利润的能力,这也成为这些上市公司的Alpha潜力。

即便是在整体经济增速较低的情况,大体量经济体中仍然会有一大部分公司会通过本土产业不断升级,向附加经济价值更高的“微笑曲线”两端攀升,从而促进企业成长,提升盈利水平,带来公司股票内在价值提升。

稳定的低利率环境或是推升股市收益的重要力量

在淡水泉的这份研究报告中,还提到了一个影响股市收益的极为重要因素——市场利率。

在经济增速下行的时期,往往伴随着市场利率的持续下行。长期稳定的低利率水平影响投资资金的成本,从而在很大程度上影响资本的风险偏好。

而在大体量经济体经济下行周期,内部经济具备比较充足的“动力”转换,从而为风险资金的投入提供了更多成长和转换的机会,与此同时,较低的利率水平提升企业未来现金流的折现价值,让风险投资更具吸引力。

比如,2008年美国经济增长从3%档位降至1.8%档位,但政府长期推动的量化宽松反而提高了股市的估值水平,带动股价上涨。2021年,标普指数过去10年的平均收益率,再次回到15%的高位。再比如,2013年安倍上台后开始推行大规模量化宽松并扩大财政支出,随后股市收益节节走高,到2021年,日经225过去10年的年均收益率达到惊人的14%。

以上种种数据和经验可见,当全球经济增速降档的过程中,全球股票市场的表现并不必然和经济增速一样低迷,更具活力的大体量经济体和持续稳定的低利率水平有对于提升股市的收益率仍然具有重要意义。(文中部分数据和观点来源于“淡水泉投资”微信公众号)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。