北森控股于2021年4月13日在香港交易所主板上市,成为国内HR SaaS第一股。这一消息本应令人振奋,但该公司股票的表现却令人失望:上市首日,北森控股即遭破发,当天盘中一度跌超30%,收跌12.12%。第二天再下跌33.18%,至周一收盘连续三个交易日累计下跌45%,跌破最后一轮投资估值。

市场反应无疑让业界感到担忧,试问中国HCM的未来在哪里?从成功上市到高开低走,北森到底出了什么问题?

一、事出反常必有妖:从北森的新股发售比例谈起

从北森此次招股书显示,北森控股此次全球发售股份数目仅为804.4万股,占总股本比例仅为1.12%,发行市值213亿港元。缩量发行,也就是新股占比发行的新股占总股本比例低于10%的行为,在业内里被称为“丐版”IPO。这种行为被更多地认为是对投资机构的一种交差行为。

从北森发行量占比来看,这次上市就是一次“丐版”IPO。通过把IPO融资规模压缩到最低、牺牲股票流动性为代价,从而避免失血过多。这种上市模式,应该不是北森的理想模式,或许迫于无奈,只能这么做。从投资机构角度来讲,北森的差是交了,协议也满足了,但是投资机构,特别是最后一轮的投资方心里估计是凉凉的。

二、北森的隐忧:潜在挑战者虎视眈眈

北森在风险提示中表示,日后可能无法实现盈利。“公司需要提升产品和服务供应、扩大客户群并加强技术实力以保持增长。可能无法增加足够收入以抵消较高的经营开支。倘若无法实现及维持盈利能力,其业务及股份的价值可能会大幅下跌。”

为什么北森会有这样的风险提示和担忧?

经过企业SaaS服务多年的摸索。中国企业级SaaS服务提供商确定了两条发展路线:一是专注于客单价高、付费能力和所谓留存情况更好的大型企业客户,提供定制化的SaaS产品与服务;二是以按需订购的模式,专注于服务于中小到中大型企业客户的HR SaaS产品。

北森的定位显然属于前者,即聚焦大型客户,这个发展路线上除了北森之外,还有易路、盖雅和肯耐珂萨等竞争对手。尽管北森在这条路线上起步较早,积累了相对较多的客户,但仍无法实现盈利。其他竞争对手若想在这条赛道上取得成功,估计需要再三考虑。

另外一条路线的玩家,产品主打标准化,按需订购,服务中小到中大型企业客户,比较知名的玩家有2号人事部、i人事、薪人薪事。不同于北森大客户追求高客单价、付费能力和高留存的逻辑,这条路线的玩家的逻辑是:中小企业客户群体有更高的标准化交付效率,更多的企业数量和更好的成长性。

北森正面临的是内忧外患。一方面,由于其目标客户需要更多的定制化服务、更高的交付成本和获客成本,北森所赚取的收益远远不足以支付其运营费用。另一方面,北森还需要面对与同路线其他竞争者的激烈竞争,随着其客户群体向下沉,也需要与另一条路径上的玩家竞争。与标准化玩家相比,北森处于成本劣势,标准化和高效率的交付让它们拥有更明显的成本和规模化发展优势。

三、亏钱上市:看看北森的盈利能力

根据第三方机构灼识咨询发布的数据,截至2021年,中国的HCM SaaS市场规模已达1580亿元,然而HR SaaS市场的份额仍然相对分散,前五大平台的总收入仅占2.8%。这意味着HR SaaS市场的竞争局面还未形成定局。

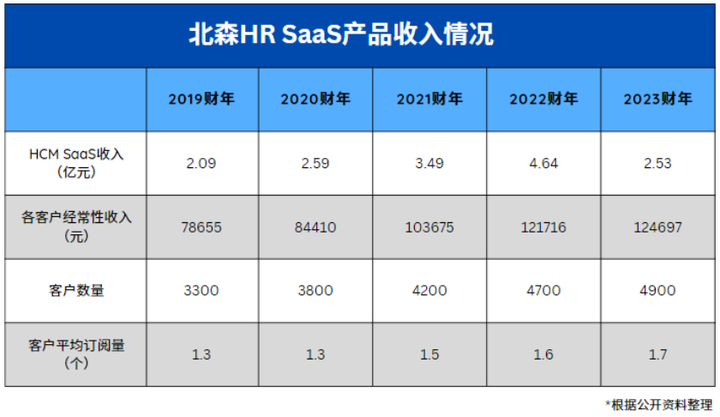

以北森为例,北森在招股书中提到,公司的主要收入来自向客户收取的HCM解决方案订阅费。截至2020年、2021年及2022年3月31日止财年以及截至2022年9月30日止过去十二个月,北森的总预订额分别为5.7亿元、7.29亿元、8.88亿元以及9.08亿元。同期,实现收入总额分别为3.82亿元、4.59亿元、5.56亿元、6.8亿元和3.51亿元。

根据北森招股书显示,北森在2019财年至2022财年及2023财年中,其销售及营销开支占总收入的比例分别为54.1%、64.5%、51.1%、48.7%及50.6%。据行业内部人士透露,北森的员工规模一直保持在2500人左右,其中销售人员超过800人。这些销售人员中,有超过10年经验的人员累计签约了4900家客户,平均每个销售人员一年只能签约0.6个新客户。考虑到客户的流失率,相当于每个销售人员一年只能完成一单业务。

若是以北森的收入总额来计算,2022年北森的人均产出为272000元。作为一家科技公司,这个值不算高。

从复合增长率来看,北森的年复合增长率为21.19%,虽然相对较高,但仍低于国内云端HCM行业市场规模的年复合增长率27.7%,这也暗示了在争夺市场份额方面,北森在激烈的竞争中处于弱势。毕竟云端HCM行业市场中,也存在不少有竞争力的同类厂商,如产品主打标准化、按需订购、服务中小到中大型企业客户的2号人事部、i人事和薪人薪事。这些公司都已经拥有庞大的客户群,并在不断扩展自己的市场份额。目前,中国有数百家eHR软件厂商,几乎每个厂商都拥有数百家企业用户。此外,还有众多企业使用钉钉、企业微信、飞书、泛微等产品。所以,北森在招股书中披露的“日后可能无法实现盈利”,或许也不难理解了。

四、HCM蛋糕依然很大:HRSaaS的未来才刚刚开始

根据IDC发布的《中国SaaS市场研究报告》,2020年北森在中国SaaS市场的市场份额为15%,而北森招股书中引用的2021年市场份额为11.6%。这是一个值得注意的数字:在越来越多企业开始数字化改革的当下,北森的市场份额却在下降。从2022财年至2023财年中,拥有800个销售的北森仅增加了200个用户。这可能表明一些客户对北森的产品或服务存在疑问,客户流失较多,同时也暗示着其他竞争对手的竞争力不容小觑。

据北森上市公告显示,北森计划将募集资金用于升级其基于云的HCM解决方案,加强技术研发,并增强销售和客户服务能力。截至2022年9月30日止6个月,北森控股现金及等价物减少了1926万元,账面上只有7892万元现金,相较于去年同期的7.6亿元,大幅缩减。北森此轮融资总额为2.5亿港币,减去33%的中介费用后,北森得到了1.7亿元港币的融资额,远远不及E轮1亿美元和F轮2.6亿美元的融资额。考虑到公司目前的规模和运营成本,这些资金对公司的实际运营意义有多大还有待观察。

目前,中国云端HCM解决方案市场远小于美国,2021年,美国市场规模是中国的17.5倍,预计到2027年,这一差距将缩小至仅5.6倍。美国市场中已经有近十家HR SaaS企业上市,而在中国市场的巨大潜力释放的同时,必然会出现更多竞争与机遇。尽管北森已迈出了重要一步,对于北森而言,上市并不是终点,真正的竞争才刚刚开始。

中国HCM市场蛋糕巨大,北森一家难以独吞,未来必将有更多真正的强者和玩家崭露头角,支撑中国数百万企业的需求,助力中国企业数字化建设和升级转型。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。