5月30日,中国第三方医学影像中心第一股一脉阳光启动招股,拟全球发售股份1781.6万股,中国香港发售股份178.2万股,国际发售股份1603.4万股,每股发售价介乎14.6-16.8港元,上市募资约2.99亿港元,一手500股,入场费8484.71港元。并或将于6月7日港交所挂牌上市。

资料显示,一脉阳光此次的基石机构投资者已确定,包括卓投企业管理(香港)有限公司、联影医疗科技香港有限公司、中国新锐医药控股有限公司。

基石投资人中的联影医疗科技香港有限公司,由上海联影医疗科技股份有限公司全资拥有,也就是医疗影像龙头在科创板上市的千亿级公司联影医疗。提到中国品牌和国产影像设备,首先会想到的就是联影医疗。“国产影像设备龙头”、“打破高端医疗器械国际垄断地位”、“国产医疗设备填补行业空白”,这些标签用在联影医疗身上都不为过。

联影医疗致力于为全球客户提供全线自主研发的高性能医学影像诊断设备、放射治疗产品、生命科学仪器及医疗数字化、智能化解决方案。公司总部位于上海,同时在美国、马来西亚、阿联酋、波兰等地设立区域总部及研发中心,在上海、常州、武汉、美国休斯敦进行产能布局,已建立全球化的研发、生产和服务网络。

值得注意的是,联影医疗一直在积极推进海外业务发展,高端设备快速增长。在全球产品布局方面,截至2023年底,公司在境内外54个国家/地区累计拿证超700张,45款产品获得CE认证(16款产品通过了MDR认证),产品服务于意大利、西班牙等欧洲多国医疗及科研机构;44款产品获FDA510(k)认证并获准在美国销售,全线影像设备已覆盖美国超过50%的州级行政区。在亚太及新兴市场,公司进一步完善市场营销及服务体系,印度市场实现经济性到超高端影像产品的全覆盖。

成立于2014年10月的一脉阳光,专注于医学影像服务的全产业链发展,涵盖医学影像中心投资运营、云平台技术开发、医学影像人才培养以及产业链服务等多个领域。公司已在中国建立和运营了一个覆盖17个省、自治区及直辖市从一二线城市延伸至59个县级行政区的医学影像中心网络。

一脉阳光通过公司自营的影像中心以及向其他影像中心提供运营管理服务,积累及维持稳健的医学影像服务能力。经过快速的业务拓展,公司在营运影像中心方面建立起规模优势,并确立了在中国第三方医学影像中心行业的领先地位。

围绕公司的影像中心服务、影像解决方案服务以及一脉云服务,公司创造了综合一站式业务网络。该业务网络连接业务网络中的不同参与者,包括医疗机构、患者及其他医疗保健消费者、影像医生及其他医疗专业人员、影像设备提供商、AI服务提供商及其他参与者如大学等,并为该等参与者创造价值。

千亿级医疗影像龙头联影医疗出现港股市场,基石投资一脉阳光,并非偶然,应该是其深思熟虑后的顺势而为。

联影医疗作为少数进入国际主流市场竞争的中国企业,在“高举高打,全线覆盖”和“一核多翼”的总体战略下,积极布局全球市场研发、生产,深耕海外市场品牌和服务体系建设。联影医疗正在向世界一流高端医疗装备企业迈进。而一脉阳光致力为整个医学影像产业链提供多元化影像服务价值,满足医疗机构及个人对医学影像服务日益增长的需求。

招股书显示,一脉阳光计划将募集资金用于进一步扩充医学影像中心网络、寻求战略合作及并购机会,以及拓展海外市场,特别是东南亚和中东等地区。

众所周知,在国家战略健康中国引领下,国家相关部门连续出台了一系列的医疗行业相关政策,旨在优化医疗服务水平、鼓励分级诊疗实施、推动医疗资源下沉,这为医疗影像行业开辟了新的市场空间。在市场需求及政策红利的双轮驱动下,中国医学影像市场将持续增长。

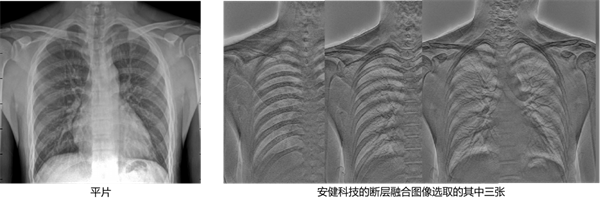

同时,未来的医学影像设备行业不仅要为医疗机构提供高性能的医学影像设备,还要协助医生制定诊断和治疗一体化的解决方案,最终目标是降低患者治疗成本、提高治疗效率。因此,多模态融合与诊疗一体化是行业未来的主要发展方向,将有更多的具有多模态功能的医学影像诊断和治疗设备被推向市场。

分析指出,可以预见,双方未来的合作应该是全面展开的,从国内的国产替代再到全球化布局。随着双方技术和业务布局不断突破以及合作的快速融合,一脉阳光也必将迎来更大发展机遇。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。